«El 1% más rico del mundo se ha embolsado casi el doble de riqueza que el resto del mundo junto en los últimos dos años», señala un impactante comunicado de prensa de Oxfam. Oxfam publicó su informe «La supervivencia de los más ricos» en enero de este año. De forma alarmante, el informe revelaba que el 1% más rico de la población mundial había obtenido casi dos tercios de toda la nueva riqueza (42 billones de dólares) creada desde 2020, el doble que el 99% más pobre.

Hechos asombrosos como este refuerzan constantemente que, a medida que los ricos se hacen más ricos, la diferencia de ingresos entre los más ricos y los más pobres del mundo no hace sino acentuarse. Sin duda, la filantropía es una poderosa fuerza para el bien. Pero, en última instancia, hay que establecer sistemas que den a las personas en situación de pobreza acceso a las herramientas financieras con las que puedan construir su propio futuro. Por ello, las instituciones financieras tienen un papel crucial que desempeñar si queremos empezar a salvar esta brecha.

Una base sólida sería lograr la inclusión financiera. Significaría el acceso de todas las personas y empresas a productos y servicios financieros útiles y asequibles. Sin embargo, tal y como están las cosas, la inclusión financiera dista mucho de ser una realidad. Se calcula que alrededor de 1.700 millones de adultos carecían de cuenta bancaria en 2018 (según el Banco Mundial). Un número significativo de ellos eran mujeres y personas de las zonas rurales más pobres. El microcrédito, entre otras herramientas, es una forma innovadora de empezar a proporcionar este acceso.

El microcrédito como vía de progreso

El economista Muhammad Yunus, motivado por la devastadora hambruna que asoló Bangladesh en 1974 y las duras operaciones de préstamo de dinero que se llevaban a cabo entonces en las aldeas rurales del país, fue pionero en el concepto de microcrédito. En sus términos más sencillos, el microcrédito es una forma de microfinanciación. Consiste en que una persona solicita un préstamo muy pequeño, con condiciones sencillas, para ayudarle a crear una empresa. Los habitantes de las zonas rurales de bajos ingresos no suelen tener medios de transporte asequibles para acudir a un banco convencional y, si lo consiguieran, lo más probable es que les devolvieran a su lugar de origen con las manos vacías. Consciente de ello, Yunus empezó prestando 27 dólares de su propio bolsillo a un grupo de mujeres del pueblo de Jobra.

El carácter estricto de la mayoría de los bancos tradicionales significa que es muy poco probable que presten dinero a alguien que no pueda ofrecer algún tipo de garantía a cambio. En otras palabras, no prestan dinero a algunas de las personas más vulnerables del mundo. Según Yunus, los bancos convencionales tratan a los más pobres como si no fueran solventes cuando, en realidad, los pobres (y las mujeres pobres en particular) pueden ser muy solventes, pero simplemente no tienen acceso a los servicios financieros adecuados.

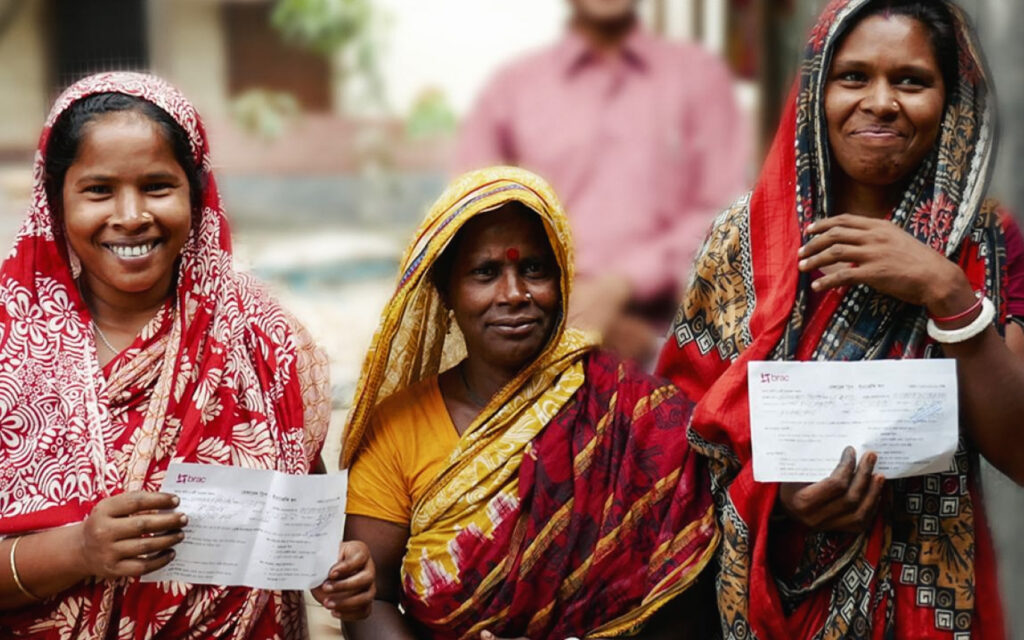

Con los 27 dólares, cada una de las mujeres compró los materiales necesarios para fabricar taburetes de bambú que, a su vez, venderían. Todas las prestatarias devolvieron el dinero a Yunus y sus negocios empezaron a mantenerse. El simple hecho de tener acceso a los recursos financieros adecuados les permitió convertirse en empresarias. En la mayoría de los casos, añadió una valiosa segunda fuente de ingresos a sus hogares. Así que, habiendo visto de primera mano la exclusividad del sistema financiero convencional y el éxito de su propio método de préstamo basado en la confianza, Yunus creó el Banco Grameen en 1983.

Banco Grameen

Desde 1983, los clientes del Banco Grameen solicitan microcréditos a una media de unos 100 dólares por préstamo. Utilizan estos préstamos para adquirir los materiales necesarios para crear sus empresas. A diferencia de los bancos convencionales, el Banco Grameen opera sobre la base de la confianza. Dado que las garantías no son una opción para las personas en situación de pobreza extrema, los prestamistas tienden a agrupar a un grupo de prestatarios. El éxito depende, por tanto, de la contribución de todos los prestatarios. Grameen Bank lleva sus servicios a la puerta de sus clientes.

Todas las transacciones bancarias (excepto el desembolso de los préstamos) tienen lugar en los centros de las aldeas. Los gestores de los centros las organizan y ayudan a las mujeres, asegurándose de que van por buen camino con sus finanzas. Esta formación y tutoría son cruciales para todo el sistema. Y resulta que se puede confiar en que los más pobres devuelvan sus préstamos a un ritmo mucho mayor que la mayoría de los prestatarios ricos. Entre 1983 y 2009, el banco prestó más de 8.000 millones de dólares a casi 8 millones de personas en Bangladesh, con una tasa de reembolso del 98%.

El futuro de los préstamos

En las últimas tres décadas, el microcrédito se ha extendido a todos los rincones del planeta. En Europa, sin embargo, la práctica de la microfinanciación es aún muy incipiente.

Aunque el microcrédito no es necesariamente la única solución, resulta ser una forma fantástica de apoyar el espíritu empresarial y sacar a la gente de la pobreza. Al proporcionar a una persona acceso financiero, también se le da confianza, autoestima y acceso a un sistema económico antes inaccesible.